顧問先で固定資産(減価償却資産)を弥生会計で登録してる人を殆どみません。

多くは税理士事務所が固定資産(減価償却資産)を登録して管理しているからです。

日々の入力が出来てるようになっても、固定資産(減価償却資産)を税理士事務所にお願いしてるままでは、税理士に頼らない世界は訪れません。

固定資産(減価償却資産)とは?

単品で10万円以上する資産です。

スマホが10万円以上したら固定資産です。

車が仮に9万円だったら固定資産登録は必要ありません。

10万円未満のスマホだったら消耗品費で経費にして良いけど、10万円以上するなら減価償却資産として資産計上して減価償却費として経費で毎年落としてねという話

減価償却資産に該当すると一年で経費に落とせません。払った金額=その年の経費ではありません。

耐用年数を調べられるかが大事

10万円以上するものが減価償却資産になるとわかっても、耐用年数が分からないと減価償却費が計算できません。

固定資産に該当するかどうかと、耐用年数を調べる事ができればあとは弥生会計で管理することができます。

耐用年数は勝手に決めていいものでなく国税庁が発表している年数があります。

主な減価償却資産の耐用年数

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/pdf/2100_01.pdf

弥生より

マネーフォワードより

わからない場合は【資産名】【国税庁】【耐用年数】で検索しましょう。

それでも分からない場合は税務署に聞いてみても良いでしょう。

中古の場合は耐用年数の計算式がある

国税庁 中古資産の耐用年数計算式

2年落ちの中古車を買ったとしましょう。

新品の場合の耐用年数 6年(72ヵ月)

経過年数2年(24ヵ月)

- 法定耐用年数6年(72ヵ月)-2年(24ヵ月)=4年(48ヵ月)

- 経過年数2年(24ヵ月)×20%=0.4年(4.8か月)

- 4年(48ヵ月)+0.4年(4.8ヵ月)=4.4年(52ヵ月)→一年未満の端数は切捨て→4年が耐用年数

計算した結果が2年に満たない場合は2年が耐用年数になります。(1年という耐用年数はない)

全部の耐用年数が経過している場合

例えば50年以上経過した鉄筋コンクリートのマンションを購入した場合

元々の法定耐用年数は47年

この場合は耐用年数2年ではなく、47年×0.2=9年が耐用年数になります。

弥生会計で減価償却資産を登録して減価償却費を計算する方法

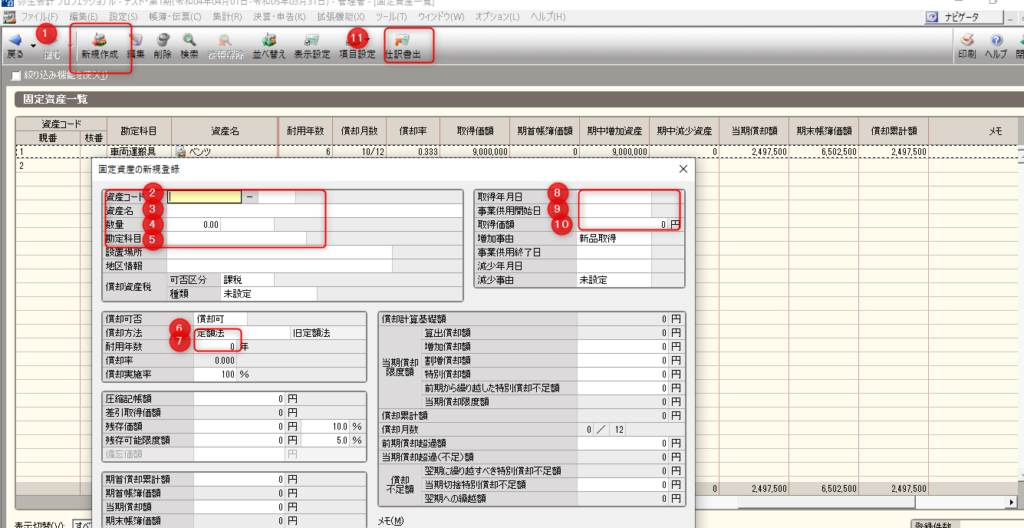

- 一番上のツールバーの拡張機能をクリック

- 固定資産管理→固定資産一覧をクリック

- 新規作成ボタンをクリック

- 任意の資産コード、資産名を入力、勘定科目を選択

- 償却方法(特に届出をしていない場合を想定)建物、附属設備、構築物、ソフトウェアは定額法、機械、器具備品、車両は定率法

- 耐用年数を入力

- 取得年月日を入力(事業供用開始日も同じ日)

- 取得価額を入力(税抜き経理の場合は税抜金額、税込経理(免税事業者等)は税込金額)

- 登録(他の入力箇所は入れなくても問題ない)

登録した資産の減価償却費を仕訳にする方法

- 固定資産一覧の画面に仕訳書出があるのでクリック

- 本決算として書き出すを選ぶと一年分の減価償却費の仕訳を作成します。月次で償却するを選ぶと一年分でなく一か月分ごとに減価償却費の仕訳を作成できます。

- 仕訳書き出しが終わったら振替伝票の画面になるので登録をして完了です。

を登録する方法-税理士に頼らない.png)

コメント